インボイス制度に対応するためには、

システムの導入が必須です!

令和5年10月1日からインボイス制度が始まります。

それに伴い、令和3年10月1日より、消費税の適格請求書発行事業者の登録申請の受付が開始となりました。

令和5年10月1日から適格請求書を発行するためには、令和5年3月31日までに、税務署に登録申請をする必要があります。

消費税の計算方法と

インボイス制度に伴う

変更点

インボイス制度(適格請求書等保存方式)は、2023年10月1日から導入される全業種対象の新しい仕入税額控除の方式です。

売る側である登録事業者は、買う側である取引相手(課税事業者)から求められたときは、インボイスを交付しなければなりません

(また、交付したインボイスの写しを保存しておく必要があります)。

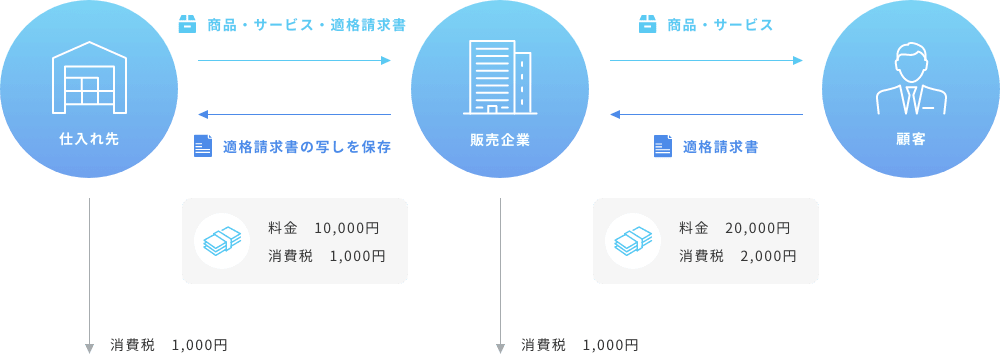

消費税の計算方法

税務署に納付

販売企業は顧客から受け取った消費税2,000円から仕入れ先に支払った消費税1,000円を差し引いて税務署に1,000円納付することとなります

税務署に納付する消費税額は、

受け取った消費税額から

支払った消費税額を差し引いて

計算します。

インボイス制度に伴う変更点

point

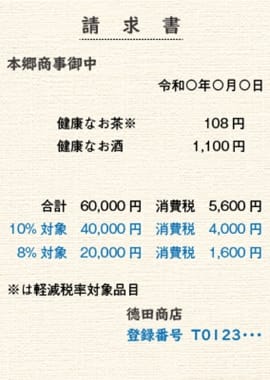

適格請求書(インボイス)の記載事項

適格請求書(インボイス)の記載事項として必要な項目は以下の6つです。

- インボイス発行事業者(売り手)の氏名または名称および登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である場合にはその表示)

- 税率ごとに区分して合計した対価の額(税抜又は税込)及び適用税率

- 税率ごとに区分した消費税額

- 書類の交付を受ける事業者(買い手)の氏名又は名称

様式については法令又は通達によって定められておりませんので、上記①~⑥の記載事項が満たされていれば、

手書きであったとしても適格請求書(インボイス)として認められます。

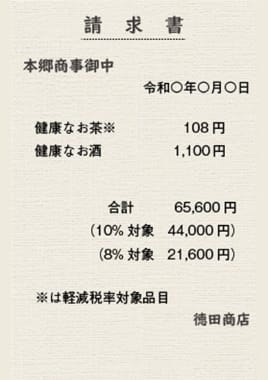

これまでの請求書

適格請求書

変更点は青字にしています。以下、図(請求書)も同様。

インボイス制度の留意点

インボイス制度に対応するためには、適切な対応準備が必要になり、システムの導入が必須です。

辻・本郷 ITコンサルティング株式会社は、バックオフィスの立場からお客様の業務環境にとって適切な業務フローの整理や、システム導入のご提案等をさせていただいております。

コンサルティングの流れ

-

step.01

社内周知、全体把握、タスク整理

-

step.02

仕入・購買等に係る対応策の検討・実施

-

step.03

売上等に係る対応策の検討・実施

-

step.04

運用体制の構築支援